Muss ich beim Wohnungs- oder Hausverkauf Spekulationssteuer zahlen?

Wer sein Haus oder seine Eigentumswohnung verkaufen möchte, steht vor einer entscheidenden Frage: Fällt Spekulationssteuer an – und wenn ja, wie viel? Die Antwort hängt von wenigen, aber wichtigen Faktoren ab: dem Kaufdatum, dem geplanten Verkaufszeitpunkt und der Art der Nutzung.

Mit unserem Rechner erhalten Sie in wenigen Schritten eine fundierte Einschätzung. Sie sehen sofort, ob die 10-Jahres-Spekulationsfrist für Sie relevant ist, welche Ausnahmen greifen könnten und mit welcher Steuerlast Sie ungefähr rechnen müssen. Dabei spielt es keine Rolle, ob sich der Verkauf der Immobilie in Mainz, Worms, Alzey, Rheinhessen generell oder einer anderen Region abspielt. Die Berechnung basiert auf dem aktuellen Einkommensteuertarif 2025/2026 gemäß §32a EStG.

Berechnen Sie den Verkauf Ihrer Immobilie einfach und unkompliziert.

- Ideal für eine erste Einschätzung

- Aktuelle Daten - Januar 2026

- In wenigen Sekunden verfügbar

Neben der Spekulationssteuer ist es hilfreich, alle Verkaufskosten zu kennen, die beim Verkauf anfallen können. Nutzen Sie auch unseren Verkaufskostenrechner für eine Gesamtübersicht.

Erhalten Sie innerhalb weniger Tage eine kostenfreie Immobilienbewertung. Sprechen Sie mit Experten vor Ort und erhalten Sie eine fundierte Analyse.

Finden Sie heraus, ob beim Hausverkauf oder Wohnungsverkauf Spekulationssteuer anfallen könnte.

Spekulationssteuer-Rechner

Berechnen Sie Ihre mögliche Steuerlast beim Immobilienverkauf

Kostenlose Experten-Analyse

Wir prüfen Ihre Situation und zeigen Optimierungsmöglichkeiten

✓ Vielen Dank!

Wir melden uns schnellstmöglich bei Ihnen.

Ergebnis als PDF

Wir senden Ihnen die Berechnung per E-Mail

✓ E-Mail versendet!

Bitte bestätigen Sie den Link in der E-Mail, um Ihr PDF zu erhalten.

Inhaltsverzeichnis

Was ist die Spekulationssteuer bei Immobilien?

Die Spekulationssteuer ist keine eigenständige Steuerart, sondern die Einkommensteuer auf Gewinne aus privaten Immobilienverkäufen. Die Rechtsgrundlage ist §23 des Einkommensteuergesetzes, der private Veräußerungsgeschäfte regelt.

Der Gesetzgeber möchte verhindern, dass Immobilien ausschließlich zur kurzfristigen Gewinnmitnahme gekauft und wieder verkauft werden. Wer eine Immobilie länger hält oder selbst bewohnt, wird steuerlich begünstigt. Das gilt für Häuser, Wohnungen und Grundstücke gleichermaßen – egal ob in Osthofen, Worms oder dem gesamten Kreis Alzey-Worms oder am anderen Ende von Deutschland.

Die zentrale Regel: Liegt zwischen Kauf und Verkauf ein Zeitraum von mehr als zehn Jahren, ist der Gewinn steuerfrei. Maßgeblich ist das Datum der notariellen Beurkundung – nicht die Schlüsselübergabe oder der Grundbucheintrag.

Wann fällt die Spekulationssteuer an?

| Situation | Spekulationssteuer? | Rechtsgrundlage |

|---|---|---|

| Verkauf nach 10+ Jahren | NEIN | §23 Abs. 1 Nr. 1 EStG |

| Eigennutzung (3 Kalenderjahre) | NEIN | §23 Abs. 1 Nr. 1 S. 3 EStG |

| Vermietung, Verkauf < 10 Jahre | JA | §23 Abs. 1 Nr. 1 EStG |

| Gewinn unter 1.000 € | NEIN | §23 Abs. 3 S. 5 EStG |

| Erbschaft (Frist Erblasser erfüllt) | NEIN | §23 Abs. 1 S. 3 EStG |

Die 10-Jahres-Spekulationsfrist im Detail

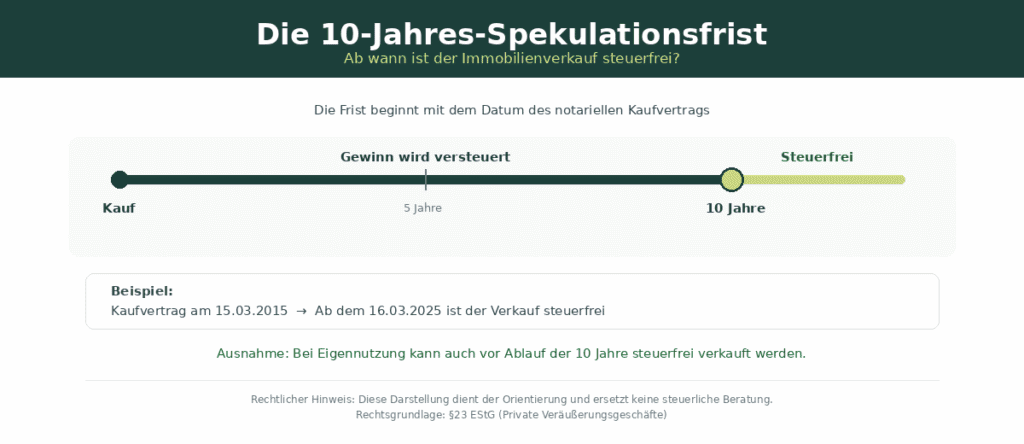

Die Spekulationsfrist beginnt am Tag nach der notariellen Beurkundung des Kaufvertrags und endet exakt zehn Jahre später. Für Immobilienverkäufer ist die präzise Fristberechnung entscheidend – ein Tag kann über steuerfrei oder steuerpflichtig entscheiden.

Beispiel

Wurde der Kaufvertrag am 15. März 2015 unterzeichnet, ist ein steuerfreier Verkauf ab dem 16. März 2025 möglich.

Wann beginnt die Frist?

Entscheidend ist immer das Datum des notariellen Kaufvertrags:

Bei Kauf

Tag der Beurkundung beim Notar

Bei Neubau

Tag des Grundstückskaufs (nicht die Fertigstellung)

Bei Erbschaft

Kaufdatum des Erblassers wird übernommen

Bei Schenkung

Kaufdatum des Schenkers wird übernommen

Praxis-Tipp: Prüfen Sie Ihren originalen Kaufvertrag. Das relevante Datum steht auf der ersten Seite der notariellen Urkunde.

Rechenbeispiel – Fristberechnung

Familie Schmidt aus Worms kaufte am 15. März 2015 ein Einfamilienhaus.

Fristende: 16. März 2025

Ergebnis: Ab dem 16.03.2025 ist der Verkauf steuerfrei.

Ein Notartermin am 14.03.2025 würde Spekulationssteuer auslösen.

Bild klicken zum vergrößern

Steuerbefreiung durch Eigennutzung

Auch innerhalb der 10-Jahres-Frist ist ein steuerfreier Verkauf möglich – durch die sogenannte Drei-Kalenderjahre-Regel. Diese Ausnahme ist in §23 Abs. 1 Nr. 1 Satz 3 EStG geregelt und wurde durch das BFH-Urteil vom 03.09.2019 (IX R 10/19) präzisiert.

Die Drei-Kalenderjahre-Regel

Die Immobilie muss im Verkaufsjahr und in den beiden vorangegangenen Kalenderjahren zu eigenen Wohnzwecken genutzt worden sein. Dabei müssen keine vollen Jahre vorliegen.

Beispiel: Sie ziehen im Dezember 2023 ein, wohnen das gesamte Jahr 2024 dort und verkaufen im Januar 2025. Das genügt für die Steuerbefreiung – obwohl Sie faktisch nur gut ein Jahr in der Immobilie gelebt haben.

Rechenbeispiel – Eigennutzung

Herr Müller aus Mainz kaufte 2020 eine Eigentumswohnung und vermietete sie zunächst. Im Dezember 2023 zog er selbst ein.

Eigennutzung: Dezember 2023 (Kalenderjahr 1) → Ganzjährig 2024 (Kalenderjahr 2) → Januar 2025 (Kalenderjahr 3)

Ergebnis: Verkauf ab Januar 2025 ist steuerfrei – obwohl er faktisch nur 13 Monate selbst gewohnt hat.

Was zählt als Eigennutzung?

- Wohnen als Hauptwohnsitz (Meldeadresse)

- Nutzung als Zweitwohnung (bei doppelter Haushaltsführung)

- Überlassung an unterhaltsberechtigte Kinder (kindergeldberechtigt)

- Ferienwohnung, wenn ausschließlich selbst genutzt

Nicht ausreichend: Kurzfristige Nutzung für wenige Wochen, reine Lagernutzung, gewerbliche Nutzung oder Vermietung an Dritte – auch nicht an Familienmitglieder gegen Entgelt.

Sonderfall Erbschaft und Schenkung

Bei geerbten oder geschenkten Immobilien übernehmen Sie die Spekulationsfrist des Vorbesitzers. War die Immobilie beim Erblasser bereits länger als zehn Jahre im Besitz, können Sie sofort steuerfrei verkaufen. Diese Regelung findet sich in §23 Abs. 1 Satz 3 EStG.

Beispiel: Ihre Mutter kaufte das Haus 2010. Sie erben es 2024. Die Spekulationsfrist des Erblassers (2010) gilt für Sie weiter – das Haus ist seit 2020 steuerfrei verkäufbar.

Achtung bei Scheidung: Kauft ein Ehepartner dem anderen seinen Anteil ab, beginnt für diesen Anteil eine neue 10-Jahres-Frist. Dies wird oft übersehen und kann zu unerwarteten Steuerforderungen führen.

So wird die Spekulationssteuer berechnet

Die Spekulationssteuer ist Teil Ihrer Einkommensteuer. Der Verkaufsgewinn wird zu Ihrem sonstigen Einkommen addiert und nach dem progressiven Steuertarif gemäß §32a EStG besteuert.

Schritt 1. Gewinnermittlung

Der zu versteuernde Gewinn errechnet sich wie folgt:

Verkaufspreis − Kaufpreis − Kaufnebenkosten (Notar, Grunderwerbsteuer, Makler beim Kauf) − Verkaufskosten (Makler beim Verkauf, Anzeigen) − Werbungskosten (nachgewiesene Modernisierungen) = Zu versteuernder Gewinn

Schritt 2: Steuersatz ermitteln

Der Gewinn wird zu Ihrem Jahreseinkommen addiert. Daraus ergibt sich Ihr Grenzsteuersatz, der zwischen 14% und 45% liegen kann. Die genaue Berechnung folgt dem Einkommensteuertarif nach §32a EStG. Unser Rechner verwendet die aktuellen Tarife für 2025 und 2026.

Schritt 3: Die Differenzmethode

Unser Rechner nutzt die Differenzmethode: Er berechnet zunächst Ihre Einkommensteuer ohne den Immobiliengewinn, dann mit dem Gewinn. Die Differenz ist Ihre Spekulationssteuer. Diese Methode ist präziser als eine pauschale Berechnung mit dem Grenzsteuersatz.

Die 1.000-Euro-Freigrenze

Liegt der Gesamtgewinn aus allen privaten Veräußerungsgeschäften eines Jahres unter 1.000 Euro, bleibt dieser steuerfrei. Aber Vorsicht: Es handelt sich um eine Freigrenze, nicht um einen Freibetrag. Wird der Betrag auch nur um einen Euro überschritten, ist der gesamte Gewinn steuerpflichtig.

Strategien zur Steueroptimierung

Je nach Ihrer Situation gibt es legale Möglichkeiten, die Steuerlast zu reduzieren oder ganz zu vermeiden:

❯ Verkauf nach Ablauf der 10-Jahres-Frist

Die einfachste Methode. Wenn möglich, warten Sie das Fristende ab.

❯ Eigennutzung vor Verkauf

Ziehen Sie selbst ein und erfüllen Sie die Drei-Kalenderjahre-Regel.

❯ Kosten dokumentieren:

Jede nachweisbare Modernisierung mindert den steuerpflichtigen Gewinn.

❯ Notartermin strategisch planen

Manchmal entscheiden wenige Tage über "steuerpflichtig" oder "steuerfrei".

Abschließend

Rechtlicher Hinweis: Diese Berechnung ist eine unverbindliche Orientierungshilfe und ersetzt keine individuelle Steuerberatung durch einen Steuerberater oder Rechtsanwalt. Die tatsächliche Steuerlast kann aufgrund individueller Umstände abweichen. MHR Makler übernimmt keine Haftung für steuerliche Entscheidungen, die auf Basis dieser Berechnung getroffen werden. Rechtsgrundlage: §23 EStG (private Veräußerungsgeschäfte), §32a EStG (Einkommensteuertarif 2025/2026).

Nächste Schritte - So unterstützen wir Sie

Sie haben Fragen zu Ihrem Ergebnis? Unsere Immobilienexperten kennen die steuerlichen Fallstricke beim Hausverkauf in Rheinhessen und anderen Regionen Deutschlands. In einem kostenfreien Erstgespräch prüfen wir Ihre individuelle Situation.

Erfahren Sie hier mehr über den Hausverkauf oder vereinbaren Sie direkt einen Termin.

Die 15 häufigsten Fragen zur Spekulationssteuer

Die Spekulationssteuer ist keine eigenständige Steuerart. Es handelt sich um die Einkommensteuer auf Gewinne aus dem Verkauf privater Immobilien. Die Rechtsgrundlage ist §23 des Einkommensteuergesetzes (EStG). Wer eine Immobilie innerhalb von zehn Jahren nach dem Kauf wieder verkauft und dabei Gewinn erzielt, muss diesen Gewinn versteuern.

Die Höhe richtet sich nach Ihrem persönlichen Einkommensteuersatz. Der Verkaufsgewinn wird zu Ihrem Jahreseinkommen addiert und entsprechend versteuert. Je nach Gesamteinkommen kann der Steuersatz zwischen 14% und 45% liegen. Bei einem Gewinn von 50.000 Euro und einem Grenzsteuersatz von 35% wären das beispielsweise rund 17.500 Euro Spekulationssteuer.

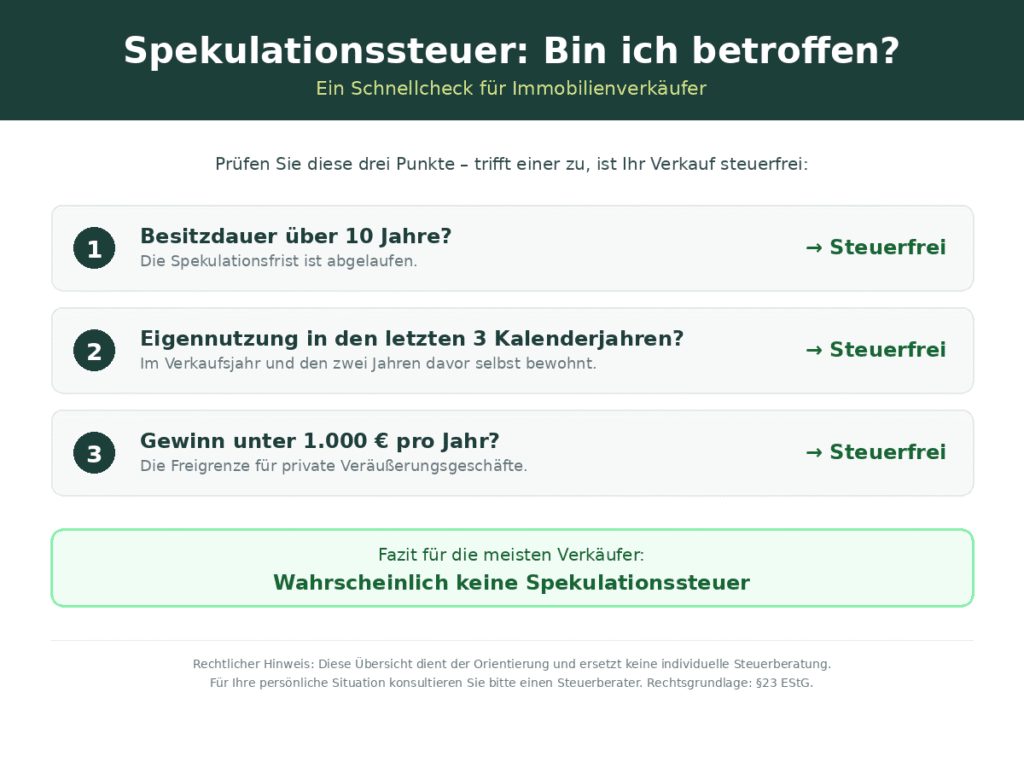

Sie zahlen Spekulationssteuer, wenn drei Bedingungen gleichzeitig erfüllt sind:

1) Sie verkaufen innerhalb von zehn Jahren nach dem Kauf

2) Sie erzielen dabei einen Gewinn

3) Sie haben die Immobilie in den letzten drei Kalenderjahren vor dem Verkauf nicht selbst bewohnt. Fehlt eine dieser Bedingungen, ist der Verkauf steuerfrei.

Die Frist beginnt am Tag der notariellen Beurkundung Ihres Kaufvertrags. Nicht relevant sind der Zeitpunkt der Schlüsselübergabe, der Grundbucheintrag oder die Kaufpreiszahlung. Bei einem Neubau zählt das Datum des Grundstückskaufs, nicht die Fertigstellung des Gebäudes.

Die Frist endet exakt zehn Jahre nach dem Kaufdatum. Ein Beispiel: Kaufvertrag am 15. März 2015 bedeutet, dass Sie ab dem 16. März 2025 steuerfrei verkaufen können. Für den Verkauf zählt ebenfalls das Datum der notariellen Beurkundung, nicht der Übergabetermin.

Ja, durch Eigennutzung. Wenn Sie die Immobilie im Verkaufsjahr und in den beiden vorangegangenen Kalenderjahren selbst bewohnt haben, können Sie auch vor Ablauf der zehn Jahre steuerfrei verkaufen. Diese Regel wird oft als "Drei-Kalenderjahre-Regel" bezeichnet.